D'un montant de 3 Mds€ et de maturité à mai 2034, l'opération a rencontré un vif succès auprès des investisseurs. A sa clôture, le livre d'ordres s'établissait à 8 Mds€, avec 175 ordres d'investisseurs. Grâce cette demande importante, le taux d'intérêt a été fixé à 0,141%, soit une marge de 15 points de base par rapport à l'Obligations Assimilable au Trésor de maturité mai 2034.

Cette émission sera majoritairement dédiée au financement des mesures de réponse à la crise déployées par l'Unédic : d'une part le renforcement des dispositifs classiques d'assurance chômage, d'autre part l'instauration d'un dispositif exceptionnel d'activité partielle.

Dans le respect des Social Bond Principles de l'ICMA (International Capital Market Association), le cadre de cette émission s'articule autour des dispositifs majeurs financés par l'Unédic et permet de rendre compte de sa double mission visant à protéger socio-économiquement contre les aléas du marché du travail et accompagner les salariés français dans leur réinsertion professionnelle et l'emploi durable.

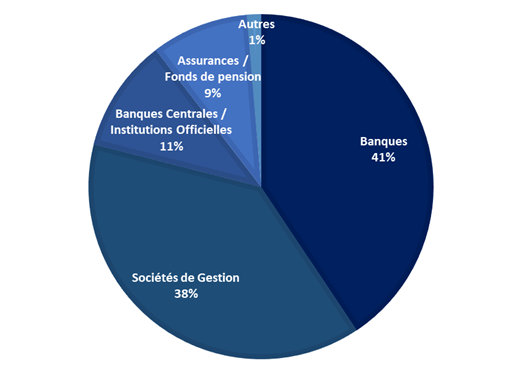

Répartition des investisseurs par type

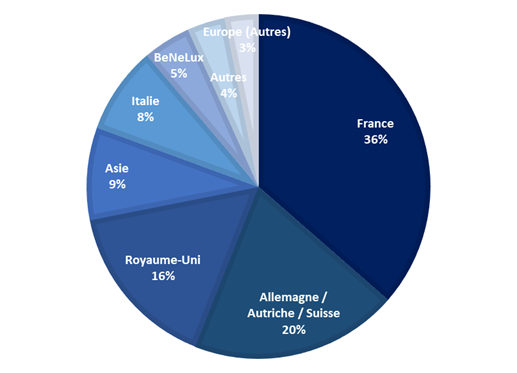

Répartition des investisseurs par zone géographique